【固定資産税】でお家づくりを賢く節税! 2022年 08月 26日

土地や家を購入すると、毎年必ずかかってくる「固定資産税」。

固定資産税とは、どのような税金なのでしょうか。

今回は固定資産税についての基礎知識や、知っておくべき優遇措置、納税時期などについてご説明します。

固定資産税とは?

固定資産税は、「固定資産」とされる土地や家屋、償却資産(※1)などに対してかかる税金です。

税金の分類としては、国ではなく地方公共団体に納める地方税とされています。

固定資産税は地域によって変動します。住む場所によって同じ土地の広さ、建物の大きさでも支払う金額は違ってきます。

マイホーム(居住用財産)を持っている人には、毎年、固定資産税や都市計画税(※2)の納税通知書が届きます。

※1 償却資産…土地や家屋以外の事業用の資産。

※2 都市計画税…都市計画や土地区画の事業費用に充てることを目的とした市町村税。

固定資産税はいつ支払うもの?

固定資産税は毎年1月1日時点に、その土地と建物を所有している人が払います。もし年の途中に別の人に売った場合、所有期間の割合で元の持ち主と今の持ち主が分担して払うのが一般的です。

毎年4月~6月ごろに自治体から固定資産税の納付書が届きます。

支払いは現金だけでなく、口座振替やクレジットカード払いもできる自治体が多いです。

ご自分の地域で確認してみましょう。

大阪の方はこちらをご覧ください→ https://www.city.osaka.lg.jp/zaisei/page/0000021272.html

年数が経つと固定資産税は減額していく

建物は新築のタイミングが最も価値が高いと判断され、年数が経つごとに価値も変わっていきます。

そのため耐用年数(資産を使用できる期間)として年数ごとに評価額の下げ幅が決められており、木造一戸建てなら22年程度、鉄筋コンクリート製だと50年程度とされています。

建物にかかる固定資産税は年々安くなりますが、ゼロになることはありません。

木造住宅の場合、22年程度なので鉄筋コンクリート製よりも納税額をおさえることができます。同じ床面積の木造と鉄筋コンクリート造と比較した場合、木造の納税額は約3分の2に収まります。

そのため相続の際にも評価額を抑えられるので、相続税対策にもなりますね。

住宅の敷地は固定資産税が軽減される

住宅用の敷地には住宅用地の特例が適用され、更地に比べて固定資産税が大きく軽減されます。

一戸建てのマイホーム以外にも、アパート、マンション、その他賃貸物件などが特例の対象になります。

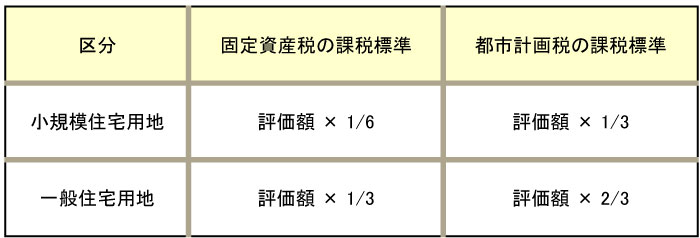

住宅用地の特例が適用された場合の軽減率は以下の通りです。

・小規模住宅用地・・・住宅の敷地で住宅1戸について200㎡までの土地。(一般的な戸建て住宅は大半がこの用地に分類されると思います。)

・一般住宅用地・・・住宅の敷地で住宅1戸について200㎡を超え、住宅の床面積の10倍までの土地。なお10倍を超える部分の土地については、住宅用地の特例はありません。

一戸建ての固定資産税の計算方法

それでは、具体的に固定資産税の計算の仕方を土地・建物ごとに見ていきましょう。

■土地の固定資産税の計算方法

「固定資産税評価額(課税標準額)×税率(標準は1.4%)」です。

この土地の固定資産税評価額(課税標準額)は、実際購入した価格の約70%だと言われています。

例えば、2,000万円で購入した土地の70%は、1,400万円。その1,400万円が固定資産税評価額(課税標準額)で、これに税率の1.4%を掛けると19.6万円になり、この19.6万円が土地の固定資産税分です。

しかし実際の土地の課税標準額は、路線価によって決まります。

路線価とは、国道や県道などの周辺の土地を評価したもの。路線価は原則3年ごとに見直されますが、ほとんどの場所でそれほど値動きはしません。また郊外などの大きい道路がない場合は、地域ごとに決められた倍率で計算されます。

■建物の固定資産税の計算方法

建物の固定資産税の基本的な計算方法は、

「固定資産税評価額×税率(標準が1.4%)」です。

固定資産税評価額とは、税率を掛ける前に軽減税率などを計算し調整し終わった、実際の建物を評価したものになります。

建物の固定資産税評価額は、「再建築価格×経年減点補正率」で求めます。この再建築価格は、新築時の建設費です。経年減点補正率は、経年劣化などで価値が減るのでそれに応じて減額する率です。

新築の場合、建築費の約60%が評価額と言われています。

例えば、建築費が1,500万円の場合、その60%の900万円が建物の固定資産税評価額で、これに1.4%の税率がかかり12.6万円が建物の固定資産税という計算です。また、すべての固定資産は、3年ごとに見直される仕組みです。

固定資産税を減額できる方法・特例

固定資産税は毎年発生するので、少しでも減額したいですよね。

固定資産税は、納税者の負担を軽減するために、条件によっては控除や特例が適用される仕組みになっています。

一般的に受けることが多い特例は「住宅用地」「新築住宅」の2つです。それぞれ見ていきましょう。

特例①:住宅用地の特例

1つ目は、住宅用地に対する特例です。

住宅用地で200㎡(約60坪)以下の部分: 小規模住宅用地として認められ、課税標準額が1/6となる(多くの方はこちらに該当するかと思います)

住宅用地で200㎡(約60坪)超の部分: 一般住宅用地として認められ、課税標準額が1/3となる

住宅用地に対する特例のため、事務所や店舗、空き地などは対象外です。

特例②:新築住宅の特例

2つ目は、新築住宅に対する特例です。

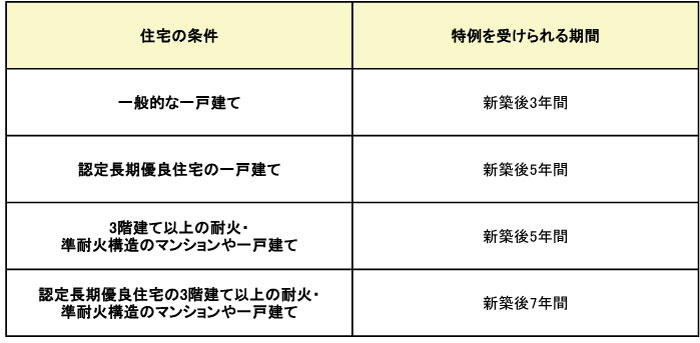

床面積120㎡までの部分について、新築後3~7年の間固定資産税が1/2になります。

特例の期間は建物の条件によって幅があるので、新築を購入するときにはどれに該当するか問合せしておくとよいでしょう。その他の特例

ほかにも、以下のような特例があるので、該当するかどうか確認してみましょう。

・バリアフリー改修工事をした住宅に対する減額

・省エネ改修工事をした住宅に対する減額

・耐震改修工事をした要安全確認計画記載建築物に対する減額

・マンション・一戸建て・新築・中古の固定資産税額計算

固定資産税額は「課税標準額×1.4%」で算出します。一部の自治体によっては異なる可能性があるので確認してみてください。

一戸建ての固定資産税は、建物に対する税額が安いのが特徴です。

一戸建ての耐用年数は22年とマンションに比べて短いため、マンションより固定資産税が安くなるまでが早いというメリットがあります。

それでは、実際に新築一戸建てと新築マンションの固定資産税額が具体的にどのくらい開くかをシミュレーションしてみましょう。

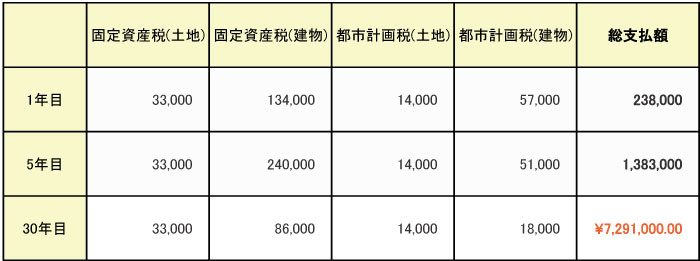

〈設定条件:一戸建ての場合〉

・土地面積:120㎡、建物面積:100㎡

・物件価格:6,000万円(土地:4,000万円、建物:2,000万円)

・土地の評価額は物件価格の70%、建物は50%として計算

・長期優良住宅の認定なし

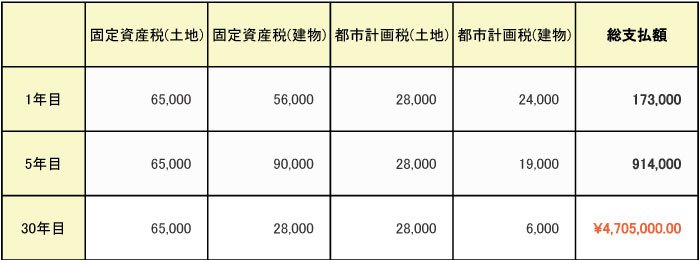

〈設定条件:マンションの場合〉

・土地面積:80㎡

・物件価格:6,000万円(土地:2,000万円、建物:4,000万円)

・土地の評価額は物件価格の70%、建物は50%として計算

・長期優良住宅の認定なし

マンションの固定資産税 総支払額 (単位:円)

一戸建ての固定資産税 総支払額 (単位:円)

注:)条件により数値は異なる場合があります。

上図のように、戸建ての30年間の固定資産税総支払額は470.5万円、マンションの総支払額は729.1万円となります。

軽減措置を受けるには申請が必要

固定資産税の軽減措置を受けるには、自分で「住宅用地等申告書」を作成し、市区町村役場へ申請が必要です。

申請には期限があり、新築を建てた場合は、建築した翌年の1月31日までに申請しなければなりません。申請期限を過ると軽減措置の特例を受けられなくなるので注意しましょう。特に土地に関しては軽減措置の期限がないため、申請漏れは長い目でみるとかなりもったいないので忘れないようにしたいものです。

さいごに

固定資産税の仕組みを事前に知ってお家づくりすることで、生活が始まった後の出費についても軽減できることが分かりました。

利用できる制度があれば漏れなく申請するように準備をしておきましょう。

野村工務店ではお家づくりと併せて税金対策についてもアドバイスさせていただきます。賢く安心に、楽しくマイホームを考えていきたいものですね。

当社では税金対策をはじめ、建築資金に関するご相談を随時承っております。

お気軽にお問い合わせください。

◎ご相談窓口…フリーダイヤル0120-62-5588(9:00~17:00)